法制晚報訊(記者毛占宇實習生張培瑤)懷孕在河北三河家中休息的苗女士凌晨突然收到12條短信提醒,有人在萬里之外的廣東茂名的ATM機上取走了苗女士銀行卡里的4萬塊錢,但銀行卡沒丟,還在苗女士的錢包里。

2015年11月11日,北京市第三中級法院判決開卡行北京農村商業(yè)銀行朝陽支行三元橋分理處全額賠付儲戶損失。法院認為,苗女士懷孕在家休息,從身體條件、時間及地域距離方面考慮均不具備赴異地操作的條件,可認定系犯罪嫌疑人利用偽造復制的銀行卡異地盜刷,銀行未盡到安全保障義務構成違約。

《法制晚報》(微信ID:fzwb_52165216)記者了解到,近年來國內法院對此類案件的審理思路有很大變化,由普遍不支持賠償,到判決支持銀行賠償部分損失,如今已經過渡到普遍判決銀行全額賠償。中國人民大學商法研究所所長劉俊海認為,判銀行擔全責,可以倒逼銀行提升安全技術,更好地保護儲戶利益。

案情回顧孕婦稱家中休息銀行卡在廣東被取現(xiàn)

2015年5月30日凌晨4點,苗女士在河北三河市的家中發(fā)現(xiàn),自己的手機收到了12條取款短信,工資卡的賬戶余額就剩下603.14元了。

根據(jù)短信記錄,2015年5月29日深夜23點50分至次日0點5分,苗女士的工資卡先后被人在ATM機取款12次,包括四筆5000元、八筆2500元,金額共計4萬元。

苗女士回憶,收到取款短信的時候,自己的銀行卡和身份證從未離身。于是她趕緊撥打客服電話掛失,致電派出所報案,但至今,仍未破案。

之后她查詢到,取款地點是廣東茂名。她表示,這張工資卡她平時一直在用。密碼除了自己,只有愛人知道。而卡一直放在錢包里隨身帶著,既沒丟,也沒在外地用過。

她還解釋說,當時自己是有孕之身,當天正在家里休息,根本沒出門,所以更不可能去萬里之外的廣東茂名的中國銀行和工商銀行的ATM機上取現(xiàn)。

銀行:不排除泄露個人信息應自擔損失

苗女士的銀行卡是在北京農村商業(yè)銀行朝陽支行三元橋分理處辦的。她認為,三元橋分理處存在嚴重未盡到安全保障責任的違約行為,導致其損失4萬元,故訴至法院,要求判令三元橋分理處賠償損失并支付精神損失費5000元。

法庭上,三元橋分理處認為,苗女士已報警,應等刑事案件查清再認定民事案件。

銀行還認為,涉案銀行卡在取款時,密碼一次性輸入正確,因此銀行沒理由拒絕業(yè)務申請。苗女士承認曾將密碼告訴給丈夫,平時也存在兩人共同取款的行為,不排除苗女士在用卡過程中有泄露個人信息的情況,所以應該由苗女士自行承擔相應損失。

刷卡地點為廣東,苗女士也未提供刷卡取款過程中三元橋分理處存在過錯的證據(jù),苗女士應向工商銀行、中國銀行主張未識別卡片真?zhèn)蔚呢熑巍?/p>

法院:孕婦無異地取款條件銀行應賠償

朝陽法院審理后認為,在苗女士與三元橋分理處之間存在真實有效的儲蓄存款合同關系的情況下,三元橋分理處應保障儲戶的存款安全。其中包括對儲戶信息安全保障義務,即銀行首先要對所發(fā)的銀行卡本身的安全性予以保障,防止儲戶信息、密碼等信息數(shù)據(jù)被輕易盜用,其次銀行應保證其服務場所、系統(tǒng)設備安全適用。

根據(jù)本案查明的事實,苗女士所持銀行卡款項在廣東茂名ATM機被支取的時間與正常銀行卡操作常理不符,同時苗女士在此時間段因懷孕在家中休息,從身體條件、時間以及區(qū)域距離角度考慮,苗女士不具備赴異地另行操作的條件。

現(xiàn)沒有證據(jù)證明苗女士與他人惡意串通損害三元橋分理處的利益,也沒有證據(jù)證明苗女士保管銀行卡與密碼存在明顯不當,可以認定苗女士持有的作為儲蓄合同憑證的真借記卡并沒有進行取款和轉賬操作,系犯罪嫌疑人利用偽造復制的卡片,在異地進行了操作。

三元橋分理處在合同履行過程中存在未盡到安全保障的違約行為,應當賠付苗女士的經濟損失。苗女士要求賠付精神損失費,依據(jù)不足,法院不予支持。

2015年9月20日,朝陽法院一審判決農商行賠償苗女士4萬元。

一審后,北京農商行方面不服,上訴至北京市第三中級法院。北京農商行堅持認為,損失要么應該由苗女士自行承擔,要么她應向ATM機的設置機構工商銀行、中國銀行主張損失。

2015年11月11日,北京市三中院維持原判。

過往案例

7省市審20件類似案件各銀行均不愿賠償

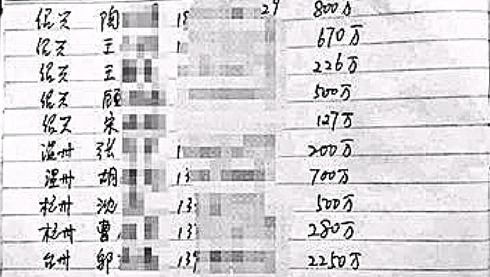

日前,法晚(微信ID:fzwb_52165216)記者從國內各地法院了解到,儲戶聲稱銀行卡在手上但卡卻被莫名盜刷、之后起訴銀行索賠的案件20件,案件分別由北京、廣東等7省市法院審理。

20件案件涉及多家銀行,但在法庭上,各家銀行均不愿意對儲戶作出賠付。其中一件發(fā)生在北京的案件,與苗女士的案件如出一轍。

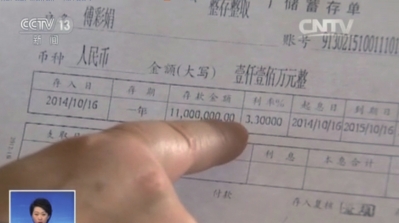

2014年10月15日,王女士的丈夫帶著王女士的銀行卡乘火車從北京到呼和浩特出差。當晚王女士先后收到5條異地跨行ATM取現(xiàn)短信,顯示卡內被人在廣東茂名取款14300元。

王女士起訴銀行后,銀行的代理人稱,根據(jù)該行借記卡章程,借記卡只限持卡人本人使用,而事件發(fā)生時“人卡分離”,這表明王女士對卡片及密碼保管不善。

銀行代理人還認為,雖然王女士的丈夫在內蒙古呼和浩特,但廣東茂名附近的海口、廣州、深圳均有多架次航班飛往呼和浩特,因此有充分的時間從呼和浩特前往茂名的ATM機上取現(xiàn)。

審判變革

從判不賠到判全額賠法院斷案思路在變

記者走訪各法院了解到,近年來,對待此類案件,國內法院的態(tài)度經歷了從普遍不支持賠償,到判決支持銀行賠償部分損失,再到普遍判決銀行全額賠償?shù)倪^程。

銀行不承擔責任

2011年2月11日,家住北京市豐臺區(qū)的劉先生通過網(wǎng)銀付款時,意外發(fā)現(xiàn)銀行賬戶里的存款被人通過轉賬異地取走。

劉先生起訴銀行索賠,但法院終審未支持他的訴訟請求。法院認為,現(xiàn)有證據(jù)不足以證明密碼系因銀行的原因泄露,銀行不應對其無過錯的行為承擔相應責任。

銀行賠一半

2014年初,海南省海口市中級法院對類似案件作出判決。當?shù)厥忻窭钅嘲l(fā)現(xiàn)賬戶有異常支出29.4萬余元,于是起訴銀行索賠。

法院認為,在李某無證據(jù)證明銀行泄露該卡密碼的情況下,應認定是李某對該卡密碼保管不善,對“被盜刷”承擔部分責任;銀行在銀行卡防偽技術上未盡到防范義務,亦應承擔部分責任。最終,法院判李某、銀行各自對盜刷造成的損失承擔50%的責任。

銀行賠八成

2014年11月10日,河北市民王某的銀行卡被人在外地盜刷4000元,王某認為銀行未履行安全保障義務,故起訴索賠。

當?shù)胤ㄔ赫J為銀行應承擔80%的賠償責任,但王某未盡到對密碼的妥善保管義務,也應承擔20%的責任,據(jù)此作出判決。

斷案焦點

偽卡認定難新型案件責任分擔曾有爭論

承辦過此類案件的北京市朝陽區(qū)法院法官李增輝表示,盜刷卡案件是近些年來才出現(xiàn)的案件。法院判決的變化,是這類案件的特殊性所決定的。

李法官回憶,朝陽法院審理的第一起盜刷卡案件,一審結果為判決消費者承擔40%責任,銀行承擔60%責任。

二審時法院改判為由銀行承擔全部責任,當時不論是消費者、銀行還是法院,對盜刷卡案件的責任分擔都有爭論。

“因為它畢竟在當時來講是‘新情況’,不像借貸、買賣等,有著成熟的法律觀念,有明確的責任劃分原則。”

他說,正是因為盜刷卡案件的“新”,沒有人研究過,再加之有新的考量的角度,所以才會導致審判結果的不一樣。“盜刷卡案件認定的核心點在于‘偽卡’的認定。”李法官說,所謂偽卡,是指消費者手中的銀行卡信息被復制,犯罪分子制造出仿冒卡,利用它去取現(xiàn)。

李法官表示,從實踐來看,盜刷卡事實比較難查清,偽卡的認定也比較難,但是這兩方面又和后面的責任認定是息息相關的,所以產生爭議。

責任劃分

銀行應舉證儲戶過失

否則承擔法律后果

法晚(微信ID:fzwb_52165216)記者注意到,不少法院會在判決書中援引最高法院的一份司法解釋作為審判依據(jù)。

最高法院在《關于天津市郵政局與焦長年存單糾紛一案中如何分配舉證責任問題的函復》的通知中指出:“根據(jù)證據(jù)學原理,只能要求主張事實發(fā)生或者存在的當事人承擔舉證責任;而不能要求主張事實不存在或者沒有發(fā)生的當事人負舉證責任。因此不能要求焦長年舉證證明自己沒有異地取款行為。”

按照上述函復的規(guī)定,刷卡行為是不是儲戶自己所為,儲戶是否存在不規(guī)范用卡行為導致密碼泄露,這些問題的證明責任均應由銀行方面承擔,舉證不能就要承擔法律后果。這一舉證規(guī)定對儲戶來說很有利。

廣西北海市中級法院的承辦法官也通過判決書表達了另一種思路:款存入銀行,即存款的所有權轉移到銀行,成為銀行財產,儲戶不承擔因罪犯行為造成銀行財產減損的責任。而儲戶的所有權也轉化為對銀行的債權,由此儲戶對銀行具有債權請求權,銀行負有支付義務。

中國人民大學商法研究所所長劉俊海教授和北京大學經濟學院金融學教授呂隨啟也均認為在確定消費者銀行卡被盜刷并且沒有證據(jù)證明消費者存在過錯的前提下,銀行應該承擔全部的責任。

法院審查儲戶義務

用卡失當將影響判決

李增輝法官表示,實際案例中也出現(xiàn)了銀行與消費者互分責任的情況,儲蓄存款合同本質是合同,合同要講究合同雙方的權利義務。作為消費者一方,有什么義務沒有盡到的,會對案件的結果有直接影響,會決定案件中責任分擔比例的大小。

李法官介紹說,審理案件時,法官也要審查儲戶的義務,比如儲戶在生活中、交易支付時,是否注意了環(huán)境風險,對銀行卡的保管是否盡心盡力。

法官在對消費者進行詢問時,會對消費者在使用銀行卡的細節(jié)上進行詳細了解,來最終判定責任的劃分。

審理依據(jù)銀行處優(yōu)勢地位斷案適用嚴格責任原則

李增輝法官表示,朝陽法院審理的盜刷卡案件,大部分的審判結果是銀行承擔全部責任。

他向法晚(微信ID:fzwb_52165216)記者介紹說,從案件中的受害人來看,都是普通的工薪階層,老人與女性居多。這些群體與銀行相比,在專業(yè)知識、技術上以及防范上,都處于劣勢,而銀行則有著更多的優(yōu)勢來防范盜刷卡案件的發(fā)生。因此,法院審理此類案件時,多適用嚴格責任原則。

儲戶與銀行之間存在儲蓄存款合同關系,儲戶把錢存進銀行,不論銀行的責任多大、多小,實際情況就是儲戶的錢丟了,如果查證儲戶無責屬實,那么銀行就應該擔責,這就是法理上的嚴格責任原則。

北京大學經濟學院金融學教授呂隨啟認為,銀行應該承擔全部責任。“事件發(fā)生在異地,人從來沒有到外地去過,卡片也并未離身,那么卡片在異地被盜刷,就是銀行網(wǎng)絡安全的問題。只要能證明客戶沒有過錯,那么所有的責任都應該銀行來負。”

同時,呂隨啟還認為,存款人把錢存在銀行里面,就和銀行之間存在一個委托的合同關系,那么銀行就應該對存款安全負責任。銀行和客戶之間已經形成了契約關系,就應該依據(jù)存款合同承擔該負的責任。

李增輝法官表示,銀行在風險消化上比普通消費者更強,由銀行擔責后,銀行的救濟渠道比較廣泛,銀行還可以作為受害人繼續(xù)向公安機關報案,要求公安機關破案。

定責意義判定銀行擔全責可倒逼其提升安全技術

為何會發(fā)生盜刷卡案件?呂隨啟和劉俊海都認為,這是因為銀行的安全保障體系存在漏洞。

呂隨啟認為,把金融服務的基礎設施完善了,才能消除存款人存款的顧慮。

劉俊海教授認為,判銀行擔全責,可以更有力地保護消費者的合法權益,也可以倒逼銀行提升安全防護技術,修復信用卡在使用和管理中的漏洞,投入資源來提升銀行的公信力。劉俊海教授則建議銀行“定期對消費者發(fā)布風險警示短信、小貼士,以此來盡到一個提醒的義務”。

消費提示增強安全防范意識遇事第一時間報警

李增輝法官表示,如果出現(xiàn)銀行卡被盜刷的情況,要第一時間報案,到銀行進行掛失,采取止付措施。在與銀行協(xié)商未果進行起訴時,如果報案時公安機關將涉案銀行卡暫時作為證物沒收,消費者也要留好涉案銀行卡的復印件,提供給法庭。

另外,消費者還要到銀行打印銀行卡內的流水,向法庭說明哪幾筆業(yè)務是被盜的等。

呂隨啟建議消費者,存取款憑條都要留存,如果盜刷發(fā)生在異地,要趕緊向銀行要求把卡片止付,同時可以到派出所報案做筆錄,以證明自己在異地。

呂隨啟認為,到公安機關報案還可以避免自己在獲取證據(jù)方面的不足,如果是警方出面,“那銀行就必須得調相關資料”。這樣,“銀行就逃不掉了”。

劉俊海則提醒廣大消費者要提高自己的安全意識,比如在網(wǎng)上消費時,應該盡量不要在網(wǎng)上預留自己的信用卡信息,以防黑客進入。

同時,劉俊海認為,消費者日常的交易行為應該盡量選擇大型國有金融機構,如果是小的商家,則最好用現(xiàn)金消費。

在日常生活中,“也應該保存好密碼,不要告訴別人。在公共場合打電話時,應該有防備心理和強烈的自我保護意識,不要泄露相關信息。”劉教授說。

最后,李增輝法官提示,消費者最好開通短信提醒功能,在銀行卡被盜刷時,就能及時發(fā)現(xiàn)問題,采取措施避免損失擴大。

在使用銀行卡時,應注意保管好銀行卡,小心提防取款機、POS機被動過手腳,讀取卡內信息。輸入密碼時應進行遮蓋,小心被他人偷窺。

文/記者毛占宇實習生張培瑤

更多精彩資訊>>>

廚電逆勢增長成炙手“香餑餑

廚電逆勢增長成炙手“香餑餑

萊索托礦區(qū)再挖掘出巨鉆 重

萊索托礦區(qū)再挖掘出巨鉆 重

京東618城市接力賽活動狂歡

京東618城市接力賽活動狂歡

比特幣年內漲幅超過150% 中

比特幣年內漲幅超過150% 中

中興通訊科技公司將投資146

中興通訊科技公司將投資146

龍虎榜揭示機構鼠年心頭好

龍虎榜揭示機構鼠年心頭好

清北網(wǎng)校名師在線科普:冠狀

清北網(wǎng)校名師在線科普:冠狀

2017年我國汽車產銷量同比增

2017年我國汽車產銷量同比增