有評論文章指出,美聯儲升息后,美聯儲全國活動指數(NAI)下跌、金融壓力指數(FSI)飆升、TED利差飆升、美國信貸市場危機擴大,恐怕會令美聯儲在上周剛出臺加息后不得不再次出臺QE政策。這篇文章具有一定參考意義。

美聯儲加息后,市場似乎發出了抗議。

美聯儲加息后,反映全球金融市場信用風險感受度的TED利差在兩天內增長45%至41.26基點,達2008年9月以來最大漲幅。上一次TED利差達到這個水平是在歐債危機爆發的時候。有分析師認為這預示美聯儲在加息之后會再次降息。

TED利差是倫敦銀行同業拆借美元利率和美國國債短期利率之間的差異。由于借錢給美國政府是一項近乎于無風險的借貸行為,所以倫敦銀行同業拆借美元利率較同天期美國國債短期利率高出的部分,就是市場認為補償銀行的信用風險,借方應付出的利息。TED利差越大,市場資金流動性越發緊張。TED利差是全球金融市場對信用風險感受度的重要指標。

歷史上有四次出現TED利差波動加大的情況。2007年至2008年危機最嚴重的時候,TED利差的兩年波動均值從2005年—2006年的35.8基點上升至119.5基點,TED利差在2008年曾達到過400基點,反映了金融危機期間的不穩定性。2011年四季度,歐債危機爆發時,TED利差的波動均值從三季度的28.2基點迅速上升至47.3基點,反應出全球金融市場恐慌借貸的情緒。而目前的波動均值僅略低于當時。

歷史上有四次出現TED利差波動加大的情況。2007年至2008年危機最嚴重的時候,TED利差的兩年波動均值從2005年—2006年的35.8基點上升至119.5基點,TED利差在2008年曾達到過400基點,反映了金融危機期間的不穩定性。2011年四季度,歐債危機爆發時,TED利差的波動均值從三季度的28.2基點迅速上升至47.3基點,反應出全球金融市場恐慌借貸的情緒。而目前的波動均值僅略低于當時。此前,美國“新債王”也曾表示,信貸市場依舊承壓,美聯儲如若在此時加息時將會在一年后被迫重新降息。

而美聯儲主席耶倫則在12月FOMC會后的新聞發布會上表示,美聯儲在做出加息決定時已經認真權衡過,不覺得美聯儲將會需要做出加息后再降息的決議。

目前,美國金融信貸市場危機繼續擴大,而美股目前走勢波動較大。(文章來源:《鴻觀》公眾微信號)

PPI 45個月負增長 貨幣寬

PPI 45個月負增長 貨幣寬

突訪巴基斯坦 莫迪打什么算

突訪巴基斯坦 莫迪打什么算

WP系統第三季度美國市占率僅

WP系統第三季度美國市占率僅

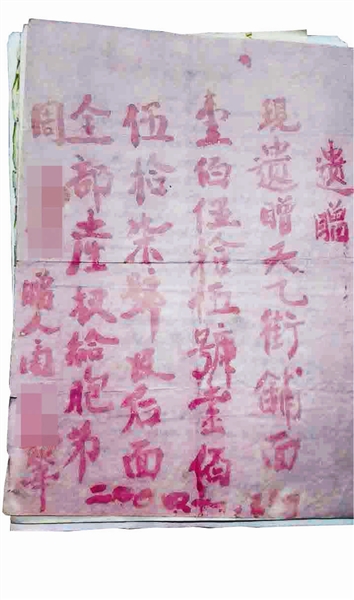

房價暴漲下的燕郊暴力強拆:

房價暴漲下的燕郊暴力強拆:

寶能系一年內或難進萬科董事

寶能系一年內或難進萬科董事

“招商銀行-招商自貿商城”

“招商銀行-招商自貿商城”

山西一醫院治骨折致老人失生

山西一醫院治骨折致老人失生

2015年十八款末路車型歌詩圖

2015年十八款末路車型歌詩圖