湖州最大天然氣分銷商要赴港上市了。

近日,湖州燃氣股份有限公司(簡稱“湖州燃氣”)向港交所遞交了招股說明書。本次IPO,湖州燃氣擬將募集資金用于升級公司的管網及營運設施、戰略收購將業務擴張到其他地區、擴展至光伏發電業務、推廣利用天然氣經天然氣鍋爐產生的蒸汽而帶來的熱能、以及營運資金及一般公司用途。

湖州最大天然氣分銷商

招股書顯示,湖州燃氣成立于2004年,并于2021年4月改制為股份有限公司,是一家管道天然氣分銷商。根據特許經營協議,自2004年及2009年起,公司一直是湖州市吳興經營區及南潯經營區內的獨家管道天然氣分銷商。

據公司稱,2020年,公司是浙江省湖州市最大的管道天然氣分銷商,于湖州的市場份額為44.9%;在浙江省,公司則是第四大管道天然氣分銷商,于浙江省的市場份額為3.3%。

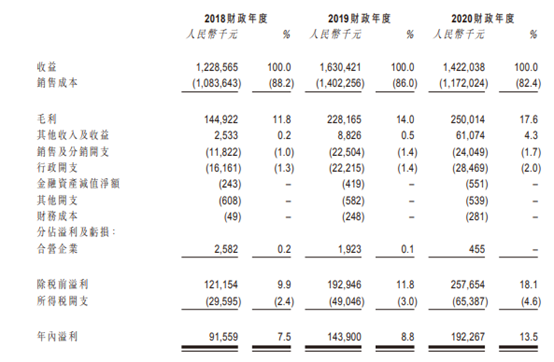

2018年-2020年(下稱“報告期”),湖州燃氣實現的營業收入分別為12.29億元、16.3億元、14.22億元,年復合增長率約為7.6%;凈利潤分別為9155.9萬元、14390萬元、19226.7萬元,年復合增長率約為44.9%。

近三年內,雖然公司收入有所波動,但是凈利潤持續增長,且增速較快。IPO日報發現,這主要是因為公司毛利率的提高,分別為11.8%、14%、17.6%。

細分業務來看,公司的收入主要來自燃氣銷售(即分銷及銷售天然氣)、提供建設及安裝服務以及其他。

其中,燃氣銷售業務為公司的核心業務,報告期內的收入分別為11.71億元、14.76億元、12.52億元,占總收入的比重分別為95.3%、90.5%、88%;公司來自提供建設及安裝服務的收入分別為5512.4萬元、15249.8萬元、16549.7萬元,占比分別為4.5%、9.4%、11.6%。

可以看出,提供建設及安裝服務的收入占比增加明顯。公司解釋稱,公司于2018年12月收購新奧發展后,新奧發展納入合并報表,承接的建設安裝項目數量明顯增多。

雖然提供建設及安裝服務的收入規模不如燃氣銷售,但其毛利率卻遠高于燃氣銷售。

報告期內,公司提供建設及安裝服務業務的毛利率分別為57%、45.4%、40.4%,而燃氣銷售的毛利率分別為9.7%、10.8%、14.4%。

未來將收購擴張

股權結構方面,截至招股書披露日,公司的主要股東包括城市集團和新奧中國,持股比例分別為59.64%、40.36%。其中,城市集團為湖州國資委全資擁有,而新奧中國由港股上市公司新奧能源全資擁有。

新奧能源主要于中國從事投資及建設、經營及管理燃氣管道基礎設施、泛能站及車船用加氣站、銷售與分銷管道燃氣、液化天然氣及其他多品類能源、能源貿易業務以及提供其他與能源供應相關的服務。值得一提的是,新奧能源由A股上市公司新奧股份間接擁有約32.78%。

本次IPO,湖州燃氣擬將募集資金用于升級公司在吳興區的管網及營運設施以提高管道天然氣銷量、透過戰略收購將業務擴張到其他地區、擴展至光伏發電業務、推廣利用天然氣經天然氣鍋爐產生的蒸汽而帶來的熱能、以及營運資金及一般公司用途。

具體來看,湖州燃氣表示,公司計劃選擇性地尋求戰略收購機會,對象為于鄰近區域從事天然氣及相關行業的營運商。透過戰略收購,公司業務將拓展至其他地區,將公司的地理覆蓋范圍擴大至湖州其他地區。

值得一提的是,近期,不少燃氣類上市公司也熱衷于通過并購方式擴大業務規模。

近日,珠海港發布公告,擬收購港交所主板上市公司天倫燃氣1.2億股股份,約占其總股本的11.96%。本次收購天倫燃氣的交易價格為7.68港元/股,交易金額為9.22億港元。珠海港表示,本次參股天倫燃氣有助于進一步擴大公司燃氣產業規模。

此外,在5月24日舉行的業績說明會上,新奧股份首席財務官王冬至表示,上市公司今年已預留20億元資本開支支持城燃項目并購計劃。

IPO日報還發現,雖然湖州燃氣近年來的業績表現較為穩定,但是地域局限性較強,且還存在特許經營權不確定性。

具體來看,吳興特許經營權的有效期截至2034年6月15日,為期30年,而南潯特許經營權的有效期截至2039年9月29日,為期30年,兩項特許經營權經磋商及達成若干條件后享有優先重續權。

公司坦言,在某些情況下,特許經營協議均可能會在到期前終止。公司無法保證特許經營協議不會于到期前被終止,或能以可接受的條款與特許經營權授予人重續協議。倘公司的任何特許經營協議于到期前因任何理由被終止或無法重續該協議,且無法搬遷至其他地區以繼續經營與我們經營區內的現有業務,則公司業務、財務狀況及經營業績將受到重大不利影響。

猜你喜歡

猜你喜歡 微軟Bing市場份額不增反降,

微軟Bing市場份額不增反降,  美聯儲激進加息對A股和港股

美聯儲激進加息對A股和港股  “賦能金融,共筑安全”知虎

“賦能金融,共筑安全”知虎  上交所:科創板已支持47家央

上交所:科創板已支持47家央  “AI四小龍”上市之路各不相

“AI四小龍”上市之路各不相  佳萊科技創始人——熊銀河

佳萊科技創始人——熊銀河  深圳坪山新能源車產業園一期

深圳坪山新能源車產業園一期