繼去年8月31日遞表失效后,來自香港的高比集團控股有限公司(以下簡稱“高比控股”)于5月28日再次向港交所遞交招股說明書,擬香港主板上市,紅日資本擔任其獨家保薦人。

高比集團是一家電梯轎廂制造及裝飾公司,同時也是裝飾不銹鋼產品制造商。在上市前公司股權高度集中,為趙汝渠先生100%持股。

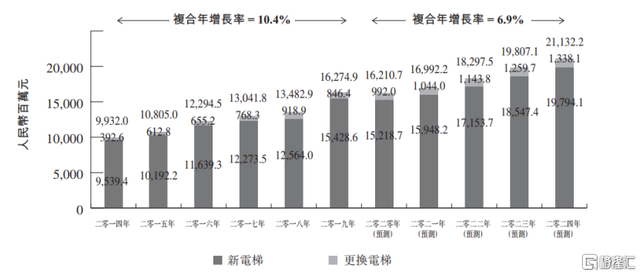

近年來,隨著新制造及翻新電梯數量的不斷增長,電梯轎廂制造及裝飾行業的需求亦不斷擴大,由2014年的99.32億元增加至2019年的162.75億元,年復合增長率達10.4%;預計以6.9%的年復合增速增長,到2024年行業總產值將達到211.32億元。

根據Ipsos報告,若以2019年收益計算,公司的市場占有率約為1.4%,并在超過1000名的中國電梯轎廂制造及裝飾行業參與者中排名第四。

(歷年中國電梯轎廂制造及裝飾行業估計收益及預測,來源:招股說明書)

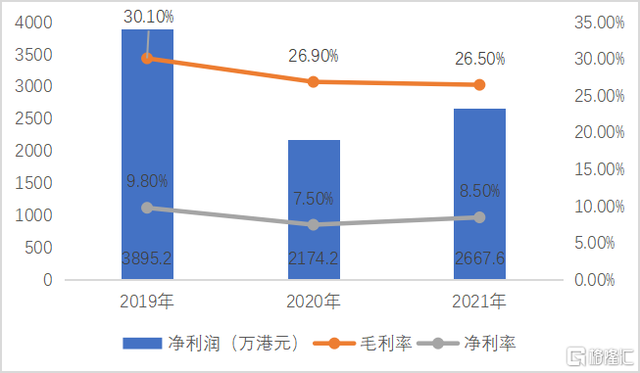

但在此背景下,高比控股的業績表現卻相對平庸。截至3月31日止的2019年-2021年三個年度,公司實現收益分別為3.97億港元、3.74億港元、4.01億港元,值得注意的是,同期凈利潤卻呈現震蕩下行的態勢,分別為3895.2萬港元、2174.2萬港元、2667.6萬港元。

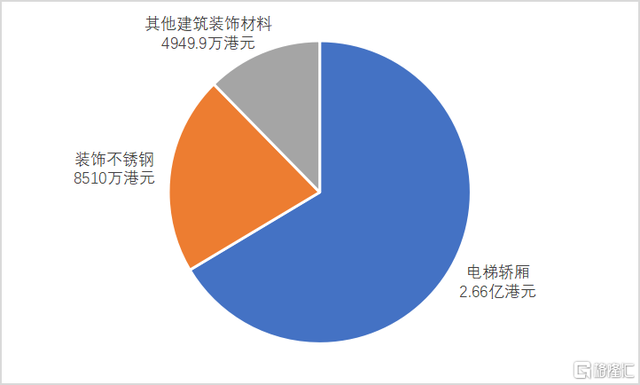

分產品來看,高比控股的主要產品收益來源于電梯轎廂、裝飾不銹鋼、其他建筑裝飾材料。其中,電梯轎廂是其第一大產品,貢獻了約67%的收益;其次是裝飾不銹鋼,收益占比約占19%;其他建筑裝飾材料則收入占比在14%左右。

(截至2021年3月31日止年度高比控股產品營收占比,來源:招股說明書)

從盈利能力來說,公司毛利率由截至2019年3月31日止年度的30.1%下滑至截至2021年3月31日止年度的26.5%,主要是由于公司電梯轎廂產品毛利率報告期內由25.3%大幅下滑至20.8%;凈利率則由9.8%下降到6.7%。由此可見,高比控股近年來“增收不增利”,收入增長的同時,盈利水平卻逐年惡化。

(截至3月31日止的2019年-2021年三個年度高比控股財務數據,來源:招股說明書)

客戶方面,高比控股的客戶主要包括中國內地及香港的電梯公司及住宅及商業物業項目的建筑承建商。報告期內,公司前五大客戶收入占比分別達到64.4%、71.9%和68.3%,客戶集中度相對較高。

其中,高比控股相當依賴于其最大客戶A(暫未披露),對其收入占到當期收益的55.1%、64%、61.9%。招股書顯示,客戶A是一個提供電梯及自動扶梯、電力產品等的全球集團,在2019年中國五大電梯公司排名第三。有意思的是,為了保證產品質量,高比控股還會根據訂單需求向其采購開門裝置及電子零件等零件,來自客戶A的采購額約占采購總額的7%。

也就是說,客戶A實際上掌握著更大的話語權,而高比控股更多是為其“代工”。這也就不難奇怪,為什么報告期內公司從其獲得的毛利率低于整體毛利率范圍,截至2021年3月31日止年度僅有20%毛利率水平。

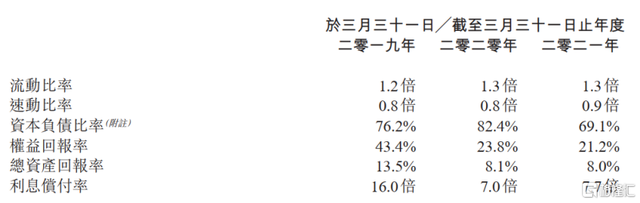

現金流方面,截至2021年3月31日,公司賬上現金及經營活動所得現金凈額合計4493.3萬港元,而短期銀行借貸及租賃負債金額合計達到5249.2萬港元,短期還債壓力稍有吃力。而長期來說,盡管公司資本負債率較往年有所改善,但仍處于高位水平,達到69.1%。

(高比控股償債能力,來源:招股說明書)

展望未來,高比控股將通過建立華南生產中心及升級蘇州生產車間至全方位生產設施提升產能,同時升級資訊技術系統,來加以鞏固市場地位并提高公司相關產品分部于中國市場的市場份額。

結語

近年來,高比控股整體營收規模隨著電梯轎廂制造及裝飾行業的需求增長而擴大,但在此過程中公司仍存在不少問題,值得重視。一方面,公司凈利潤及毛利率水平不斷下滑,負債率仍處于高位水平;另一方面,其營收單一依賴于大客戶,一旦失去大客戶,將對高比控股業務造成不利影響。

猜你喜歡

猜你喜歡 微軟Bing市場份額不增反降,

微軟Bing市場份額不增反降,  美聯儲激進加息對A股和港股

美聯儲激進加息對A股和港股  “賦能金融,共筑安全”知虎

“賦能金融,共筑安全”知虎  新自然派鼻整形技術升級 “

新自然派鼻整形技術升級 “  “AI四小龍”上市之路各不相

“AI四小龍”上市之路各不相  Intertek五次突圍中國儲能產

Intertek五次突圍中國儲能產  深圳坪山新能源車產業園一期

深圳坪山新能源車產業園一期