進(jìn)入2017年以來(lái),IPO節(jié)奏進(jìn)一步加快。3月18日,證監(jiān)會(huì)核準(zhǔn)了10家公司的首發(fā)申請(qǐng),籌資總額不超過(guò)51億元。至此,證監(jiān)會(huì)今年累計(jì)下發(fā)九批IPO批文,共計(jì)批準(zhǔn)了98家企業(yè)的首發(fā)請(qǐng)求,合計(jì)募資485億元。

IPO通過(guò)門(mén)檻不降反升“提速”不等于“放松”

2月36日國(guó)新辦發(fā)布會(huì)上,證監(jiān)會(huì)主席劉士余表態(tài)“有信心解決所謂的上市公司‘堰塞湖’問(wèn)題。”來(lái)自證監(jiān)會(huì)數(shù)據(jù)顯示,截至2017年3月16日,IPO正常審核狀態(tài)下的企業(yè)總計(jì)622家,其中主板291家,中小板111家,創(chuàng)業(yè)板219家。市場(chǎng)人士分析,按照目前每周10家左右的IPO審核速度,只需要1年多時(shí)間即可完全消化現(xiàn)有的排隊(duì)企業(yè)。

在IPO審核速度不斷加快的同時(shí),過(guò)會(huì)公司的質(zhì)量受到市場(chǎng)的重點(diǎn)關(guān)注。IPO審核門(mén)檻發(fā)生了哪些變化?

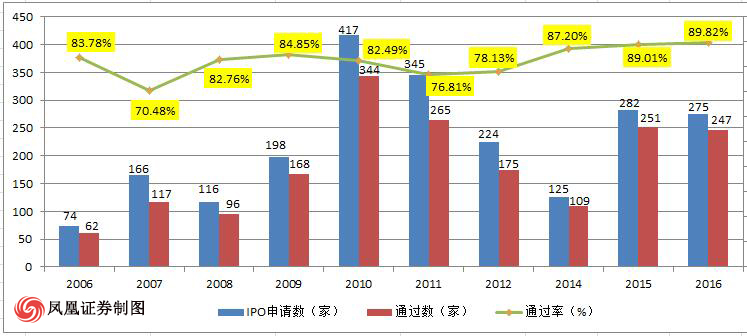

記者統(tǒng)計(jì)了近十年以來(lái)的IPO數(shù)據(jù),盡管十年間新股發(fā)行共經(jīng)歷5次暫停(分別為2005.5-2006.6、2008.9-2009.6、2012.10-2014.1、2014.1-2014.6、2015.6-2015.12),但是整體上看新股發(fā)行的通過(guò)率呈現(xiàn)波動(dòng)式上升的趨勢(shì)。其中,從2011年以來(lái),新股發(fā)行的通過(guò)率實(shí)現(xiàn)逐年連升,2016年更是創(chuàng)下近十年新高的89.82%的整體通過(guò)率。

近十年IPO情況統(tǒng)計(jì)圖(數(shù)據(jù)來(lái)源:Wind資訊)

然而,進(jìn)入2017年以來(lái),在新股發(fā)行全面提速的趨勢(shì)下,新股審核的通過(guò)率卻在“減速”。鳳凰財(cái)經(jīng)記者統(tǒng)計(jì)后發(fā)現(xiàn),2017年1月至今,證監(jiān)會(huì)發(fā)審委合計(jì)審核了101家公司的IPO申請(qǐng),其中80家獲得通過(guò),10家被否,3家被暫緩表決,1家取消審核,IPO審核通過(guò)率為79.21%,大大低于2016年89.82%的審核通過(guò)率,也創(chuàng)下近5年來(lái)的新低。

對(duì)此,具有近十年知名投行從業(yè)經(jīng)驗(yàn)的現(xiàn)華夏人壽保險(xiǎn)資管公司并購(gòu)?fù)顿Y部執(zhí)行董事、投資總監(jiān)田玉民認(rèn)為,IPO提速與通過(guò)率下降并沒(méi)有必然的聯(lián)系。“IPO審核速度加快是監(jiān)管層希望將更多的資金盡快流入到實(shí)體經(jīng)濟(jì)的思路體現(xiàn),但并不意味著對(duì)資產(chǎn)質(zhì)量失去原有的判斷。”田玉民指出,IPO提速并不等于放松,“反而是趨嚴(yán)了,對(duì)企業(yè)質(zhì)量的把關(guān)反而提高了。這一點(diǎn)從數(shù)據(jù)上也可以看出。優(yōu)質(zhì)公司會(huì)加快放過(guò),但如果有不達(dá)標(biāo)的公司試圖渾水摸魚(yú)其實(shí)是更難的。”

事實(shí)上,繼去年下半年重史上最嚴(yán)“借殼”新規(guī)出臺(tái)后,證監(jiān)會(huì)對(duì)IPO的監(jiān)管也開(kāi)始收緊,并從多個(gè)渠道已明確傳遞出發(fā)行審核從嚴(yán)監(jiān)管的信號(hào)。有關(guān)部門(mén)強(qiáng)調(diào),審核過(guò)程中若發(fā)現(xiàn)企業(yè)信息披露存在弄虛作假、誤導(dǎo)市場(chǎng)或者重大遺漏,不在初審會(huì)后按要求補(bǔ)充或完善的,則直接上會(huì)否決,并將對(duì)中介機(jī)構(gòu)予以追責(zé)。

首發(fā)被否現(xiàn)三大“攔路虎” 盈利能力決定“印象分”

據(jù)《首次公開(kāi)發(fā)行股票并上市管理辦法》,證監(jiān)會(huì)發(fā)審委在審核公司上市時(shí)主要注重五方面是否合規(guī),分別是主體資格、規(guī)范運(yùn)行以及信息披露、財(cái)務(wù)與會(huì)計(jì)指標(biāo)、獨(dú)立性以及募集資金運(yùn)用等。

鳳凰財(cái)經(jīng)記者梳理2017年以來(lái)10家首發(fā)被否企業(yè)的原因發(fā)現(xiàn),財(cái)務(wù)指標(biāo)、信息披露、獨(dú)立性不合規(guī)是觸發(fā)發(fā)審委委員投反對(duì)票的主要因素。

2017年以來(lái)首發(fā)被否情況(數(shù)據(jù)來(lái)源:Wind資訊)

2013年,證監(jiān)會(huì)曾明確表示在公司IPO的審批中強(qiáng)化信息披露的責(zé)任,明確信息披露的要求,同時(shí)逐步淡化對(duì)擬IPO企業(yè)盈利能力的判斷。但實(shí)際中,發(fā)審委對(duì)于擬IPO公司的業(yè)績(jī)把關(guān)并未見(jiàn)放松。在今年以來(lái)被否的十家公司中,其中由于財(cái)務(wù)指標(biāo)存在疑問(wèn)而被否的就占據(jù)四成,并且多為首要被否的理由。

可以看出,在規(guī)范性和信息披露的要求不斷提高的同時(shí),發(fā)審委對(duì)于財(cái)務(wù)指標(biāo)尤其是盈利能力的考察并未松懈,反而成為不少公司IPO路上的最大的“攔路虎”。這一點(diǎn)也得到了田玉民的認(rèn)同:“盈利能力這個(gè)指標(biāo)直接決定發(fā)審委對(duì)于其他指標(biāo)的容忍性。盈利能力強(qiáng)的公司,其他方面的判斷可能會(huì)有所斟酌;但盈利能力較差會(huì)直接導(dǎo)致其他指標(biāo)上審核更為嚴(yán)謹(jǐn)。”如此看來(lái),公司盈利能力狀況直接決定了發(fā)審機(jī)構(gòu)的“第一印象分”。不僅如此,田玉民透露,盈利能力也是不少主承銷商在實(shí)際挑選項(xiàng)目中的第一關(guān)。

更多公司轉(zhuǎn)向IPO發(fā)力監(jiān)管趨嚴(yán)以穩(wěn)為主

長(zhǎng)期以來(lái), IPO往往被視為導(dǎo)致市場(chǎng)非理性下跌的“壞孩子”。據(jù)統(tǒng)計(jì),十年間新股發(fā)行共經(jīng)歷5次暫停,暫停時(shí)間累計(jì)長(zhǎng)近4年,打破了市場(chǎng)融資的連貫性。

2月26日國(guó)新辦新聞發(fā)布會(huì)上,證監(jiān)會(huì)主席劉士余直言,長(zhǎng)遠(yuǎn)來(lái)看,使用減少甚至?xí)和PO的方法來(lái)力圖穩(wěn)定市場(chǎng),緩解下行壓力效果并不好,并沒(méi)有從根本上解決資本市場(chǎng)的活水源頭問(wèn)題。

2016年下半年以來(lái), IPO發(fā)審速度加快讓不少公司看到了“曙光”。據(jù)業(yè)內(nèi)人士透露,不少公司都已有IPO的計(jì)劃,包括很多之前想借殼或者重組的企業(yè),紛紛把目光轉(zhuǎn)向IPO申請(qǐng)。田玉民指出,“通過(guò)IPO證券化和通過(guò)重組等其他方式證券化的時(shí)間差明顯縮短,這點(diǎn)上是和之前的環(huán)境最大的不同。長(zhǎng)遠(yuǎn)角度看,IPO更利于公司未來(lái)發(fā)展。”

在更多公司開(kāi)始發(fā)力IPO的同時(shí),監(jiān)管機(jī)構(gòu)也注意到這一點(diǎn)。國(guó)新辦新聞發(fā)布會(huì)上,劉士余明確指出,2016年證監(jiān)會(huì)工作要“嚴(yán)”,首位就是標(biāo)準(zhǔn)嚴(yán),“確定的IPO審核標(biāo)準(zhǔn)是嚴(yán)的,目的就在于保證上市公司質(zhì)量,從源頭上防止病從口入。”

可以預(yù)見(jiàn),IPO的開(kāi)閘與監(jiān)管收緊相結(jié)合,有助于A股市場(chǎng)引入更多優(yōu)質(zhì)企業(yè),推動(dòng)上市公司優(yōu)勝略汰,營(yíng)造健康的投資環(huán)境。

猜你喜歡

猜你喜歡 微軟Bing市場(chǎng)份額不增反降,

微軟Bing市場(chǎng)份額不增反降,  美聯(lián)儲(chǔ)激進(jìn)加息對(duì)A股和港股

美聯(lián)儲(chǔ)激進(jìn)加息對(duì)A股和港股  “賦能金融,共筑安全”知虎

“賦能金融,共筑安全”知虎  信用卡異地被盜刷 銀行是否

信用卡異地被盜刷 銀行是否  “AI四小龍”上市之路各不相

“AI四小龍”上市之路各不相  保定賀陽(yáng)高級(jí)中學(xué):拼搏高考

保定賀陽(yáng)高級(jí)中學(xué):拼搏高考  深圳坪山新能源車(chē)產(chǎn)業(yè)園一期

深圳坪山新能源車(chē)產(chǎn)業(yè)園一期